رافق ظهور العملات الرقمية و اكتسابها للشهرة و الاستخدام الواسع مفهوم جديد أصبح يتداول بين الأشخاص الذين يشيدون بالدور الذي يمكن أن تلعبه البلوكتشاين إذا ما أُدمجت في أنظمتنا البنكية. هذا المفهوم هو البنوك اللامركزية.

الفكرة الأساسية التي تقوم عليها البلوكتشاين، هي السرية و الحرية التامة في تداول المال. و الذي يكون بين جهتين أو شخصين أو نِدين، دون تدخل أو مقاطعة من قبل طرف ثالث. هذا هو جوهر هذه التكنولوجيا و هذا هو جوهر العملات الرقمية.

لكن ما دخل اللامركزية في السرية و حرية التعامل بالمال ؟

في الحقيقة كل شيء له علاقة مع بعضه. فمركزية البنوك معناها منح إمكانية التحكم بالمال لجهة واحدة تقرر كم هي العمولة و ما هي شروط إتمام التعاملات. وفي الحقيقة، و بتطبيق كل الميزات الإقتصادية المعروفة مثل أسعار الفائدة و غيرها، تصبح القوة الممنوحة للبنوك خاصة البنوك المركزية أخطر من أن تأتمن عليها جهة واحدة.

لكن الآن، و بوجود العملات الرقمية و تكنولوجيا البلوكتشاين. أصبح لنا و لأول مرة في تاريخنا البشري بديل يحل مكان الطرف الثالث الذي لا نأمن صدقه و أمانته في كل الأوقات و تحت كل الظروف.

ما هي البنوك اللامركزية ؟

تعرف أيظا ببنوك العملات الرقمية للتشابه الكبير بين الوظائف التي تؤديها. و المصطلح هو Crypto Banking.

هي منصات لامركزية توفر جل الخدمات التي توفرها عادة البنوك العادية، مثل القروض و الحسابات العادية القابلة للإستعمال اليومي، لكنها تقضي على الطرف الثالث. بحيث أن الناس أو الموضفين الذين كانوا يشرفون على عمليات التحويل و الموافقة على القروض و العقود ليس لهم وجود في النظام. و هذا يكون ممكنا باستعمال العقود الذكية و أيظا نظام الـ P2P أو مثل ما وضحنا في البداية عمليات تتم بين شخصين أو نِدين.

و بهذا الشكل و التعريف المعطى للبنك اللامركزي، تأخذ هذه المنصات شكلا افتراضيا و رقميا كليا. يكون موجودا على شبكة رقمية توفر السرعة و سهولة الوصول و الإستعمال. و تظهر للمستخدم على شكل تطبيق ذكي بواجهة تختصر فيها كل التعاملات التي كان يجب عليك من قبل أن تتوجه للبنك لتقوم بها.

عيوب مركزية البنوك

يقرر البنك المركزي في كل بلد كم من المال يريد أن يجمع للحكومة لنقول مثلا في فترة انتخابات. يمكنه أن يقرر كم يريد انم يكون مستوى الإنفاق هذه السنة، يمكنه أن يقرر و يغير أسعار الفائدة، يطبع الأوراق النقدية، يلعب بمستويات التضخم… إلخ.

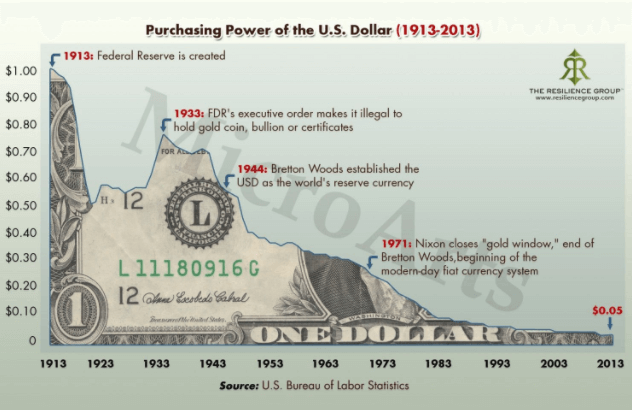

كل هذه القوة هي ملك و بحوزة البنك المركزي، و ما يقوله المسؤول عنه عادة هو أنهم يأخذون قرارتهم بما يناسب جميع أفراد المجتمع. و السؤال هنا، هل هذا ممكن؟ هل من الممكن أن تأخذ قرار يناسب كل الناس؟ و هل خفض القدرة الشرائية للمواطن مثلما حدث في الولايات المتحدة الأمريكية منذ تأسيس البنك الفدرالي، و كذلك مثما يحدث في البلدان العربية هو شكل من أشكال الإهتمام بمصلحة المواطن.

كيف يعمل البنك اللامركزي ؟

حتى نفرق بينها و بين منصات التداول اللامركزية، يجب أن نوضح نقطة مهمة و هي أن منصات التداول اللامركزية تتعامل مع المال و العملات الرقمية في معظم الأحيان، لكن البنوك المركزية تتعامل مع العقود مثل عقود الإئتمان، و مع الثقة الممنوحة من قبل مودِع المال.

في منصات التداول اللامركزية، يقوم النظام بربط شخصين يريدان القيام بنفس العملية أو لديهما نفس الإهتمام. مثلا:

(أ) يريد 6 إيثريوم مقابل 5 بيتكوين، و (ب) يريد شراء 5 بيتكوين مقابل 6 إيثريوم. هنا تقوم المنصة بربطهما معا و لهما الحرية في إكمال التبادل.

البنك اللامركزي يقوم بنفس الشيء لكن ليس مع العملات و لكن مع القروض. قد يبدوا الأمر معقدا، لكن العملية تتم آليا مثلما قلنا سابقا عبر تكنولوجيا البلكوتشاين و بنظام الـ P2P.

من ميزات هذا النوع من البنوك أيظا هو إعتماده على القدرة الآلية للحواسيب للتعلم. فهذه الحواسيب تراقب التعاملات المتكررة و تكيف نفسها لتعاملات مستقبلية أكثر تعقيدا.

[…] خلال دمج سياراتهم مع الـ blockchain، قد تدهب بورش بعيداً وتنشأ عملتها الخاصة، كم رأينا مع […]